prensa

Renault Group lo logra: rentabilidad duplicada, flujo de caja libre récord, dividendos reanudados y una mayor mejora del rendimiento esperado en 2023

1/3/2023

- El Grupo superó la perspectiva financiera del año fiscal 2022 (actualizadas en julio de 2022).

- Mejora significativa de la rentabilidad: 5.6% de margen operativo frente a una guía superior al 5% y hasta €1,400 M frente a 20211 (+2.8 pts).

- Récord de margen operativo del sector automotriz por vehículo.

- Récord de generación de flujo de caja libre: €2,100 millones de euros frente a una previsión superior a €1,500 millones de euros (+€1,200 millones de euros frente a 20211).

- Refuerzo de la estructura financiera: retorno a la posición financiera neta de caja de +€549 M a 31 de diciembre de 2022 (+€1,600M vs 20211).

- Cartera de pedidos a niveles récord y éxito de nuevos vehículos.

- Perspectiva financiera para el año fiscal 2023:

- Margen operativo del grupo superior o igual al 6%.

- Flujo de caja libre operativo del sector automotriz superior o igual a €2,000 millones de euros.

- Se propondrá un dividendo de €0.25 a la votación de la Junta General de Accionistas del 11 de mayo de 2023.

“2022 ha cumplido con creces sus promesas: con resultados por encima de nuestros objetivos iniciales y expectativas del mercado, completamos la fase de "Resurrección" tres años antes de lo previsto. Este desempeño refleja la energía y el arduo trabajo de los equipos de Renault Group, incluso cuando nos enfrentamos a fuertes vientos en contra relacionados con la venta de nuestras operaciones en Rusia, la crisis de los semiconductores y la inflación de costos. Los fundamentos de Renault Group se han depurado a fondo y no habrá vuelta atrás. Las perspectivas financieras para 2023 y la devolución de un dividendo ilustran esto. Además, hemos logrado nuestro objetivo de una reducción del 25 % de nuestra huella de carbono global desde 2010.

Me gustaría agradecer a los equipos por estos buenos resultados. Confiamos en el futuro del Grupo. La destacada participación de nuestros empleados en el plan accionarial lo ilustra y me enorgullece especialmente.

La segunda fase del plan, "Renovation", centrada en los productos, ya está en gran parte en marcha y permitirá a Renault Group tener su mejor gama de vehículos en 30 años. Los éxitos de Renault Mégane E-TECH Electric, Renault Austral y Dacia Jogger son los primeros de esta ola.

Nuestro avance en la implementación de los primeros hitos estratégicos y financieros de Renaulution nos permite abrir, a partir de hoy, el capítulo más emocionante de nuestro plan: "Revolution".

Finalmente, tal como lo anunciamos el 6 de febrero con nuestros socios Nissan y Mitsubishi, las nuevas bases de nuestra Alianza se desplegarán a partir de este año con proyectos operativos que generen valor para todos los stakeholders.

¡Vamos 2023!“, mencionó Luca de Meo, CEO de Renault Group.

[1] Los resultados presentados se relacionan con operaciones continuas (excluyendo Avtovaz y Renault Rusia cuyas enajenaciones se anunciaron el 16 de mayo de 2022)

16 febrero 2023

- Resultados 20221: el Grupo superó la perspectiva financiera del año fiscal 2022 (actualizada en julio de 2022)

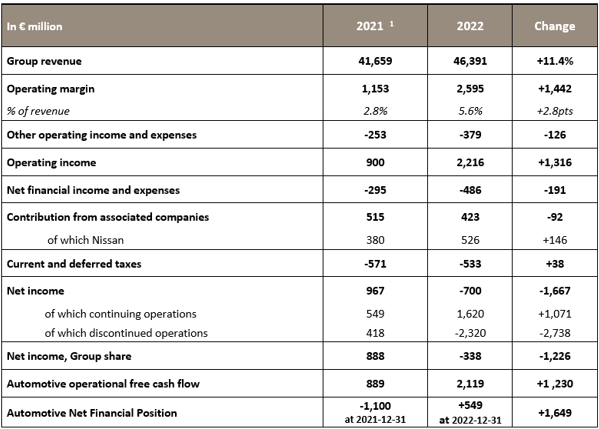

- Ingresos del grupo de €46,400 M: +11.4 % frente a 2021.

- Margen operativo del Grupo de €2,600 M (5.6 % de los ingresos): €1,400 M más que en 2021 (+2.8 pts), alcanzando el 6.4 % en el segundo semestre de 2022 (+2.9 pts frente al segundo semestre de 2021).

- Margen operativo automotriz de €1,400 M (3.3 % de los ingresos): €1,400 M más que en 2021 (+3.3 pts), alcanzando el 4.2 % en el segundo semestre de 2022 (+3.5 pts frente al segundo semestre de 2021).

- Récord de margen operativo automotriz por vehículo.

- Ingreso neto de operaciones continuas de 1600 millones de euros, €1,100 millones de euros más que en 2021.

- Utilidad neta de operaciones discontinuadas en -€ 2.3 mil millones debido al ajuste no monetario relacionado con la venta de las actividades industriales rusas anunciada el 16 de mayo de 2022.

- Récord de flujo de caja libre operativo del sector automotriz de €2,100 millones de euros (incluido un dividendo de 800 millones de euros de Mobilize Financial Services): €1,200 millones de euros más que en 2021.

- Caja neta del sector automotriz: vuelve a ser positiva en +€549 M a 31 de diciembre de 2022 frente a -€1,100 M a 31 de diciembre de 2021, es decir, una mejora de €1,600 M.

- Punto de equilibrio reducido en un 50% vs 2019.

- Se logró el objetivo de reducción de la huella de carbono global2 de 2022 de -25 % en comparación con 2010.

- Cartera de pedidos a niveles récord y éxito de nuevos vehículos

- Cartera de pedidos del Grupo en Europa a niveles récord: 3.5 meses de ventas a cierre de año.

- Mix de ventas a clientes minoristas en los 5 principales países europeos (Francia, Alemania, España, Italia, Reino Unido): 67% (+9 pts vs 2021, +15 pts vs 2019).

- Evolución creciente de las ventas del E-TECH3, que representa el 39% de las ventas de autos para pasajeros de la marca Renault en Europa (+9 pts vs 2021). Renault es la tercera marca en el mercado de vehículos eléctricos puros y la segunda marca en el mercado de híbridos completos en Europa.

- Éxito de los modelos:

- Renault Arkana registró 86,000 ventas en más de 50 países en 2022. En Europa, el 65% de las ventas son en versión E-TECH, el 74% en las versiones más altas y el 56% en el canal minorista.

- Renault Mégane E-TECH Electric superó las 33,000 ventas en 2022, desde su lanzamiento a finales del segundo trimestre de 2022. Fue el EV número 1 en Francia en el segundo semestre de 2022. A día de hoy se han registrado 49,000 pedidos desde su lanzamiento con más del 70% de estos en las versiones más altas y más del 80% en los motores más potentes.

- Dacia Sandero, con 229,500 unidades vendidas, sigue siendo el vehículo más vendido a clientes minoristas en Europa desde 2017.

- Lanzado a mediados de 2021, el Dacia Spring 100 % eléctrico registró 48 900 ventas, un 75 % más que en 2021, y fue el EV número 3 vendido a clientes minoristas en Europa.

- Dacia Jogger registró casi 57,000 ventas y fue el número 2 del segmento C (ex. SUV) vendido a clientes minoristas en Europa.

- Alpine alcanzó un nivel récord de ventas, un 33% más que en 2021.

- Efecto mix de producto de +2.8 pts en los ingresos del sector automotriz vs 2021 gracias a nuevos lanzamientos (Renault Arkana, Dacia Jogger y Renault Megane E-TECH Electric).

- Aceleración del efecto pricing, que alcanzó los +9.7 pts en los ingresos del sector automotriz vs 2021 (+12.1 pts en el 2S 2022 tras +7.4 pts en el 1S 2022), gracias a la política comercial de Renaulution.

- Perspectivas financieras para el año fiscal 2023

En un entorno aún desafiante, el Grupo tiene como objetivo mejorar su desempeño en 2023 con:- un margen operativo del Grupo superior o igual al 6%

- un flujo de caja libre operativo del sector automotriz superior o igual a 2.000 millones de euros

Boulogne-Billancourt, 16 de febrero de 2023 — Los estados financieros consolidados de Renault Group y las cuentas de la empresa de Renault S.A. a 31 de diciembre de 2022, fueron aprobados por el Consejo de Administración el 15 de febrero de 2023 bajo la presidencia de Jean-Dominique Senard.

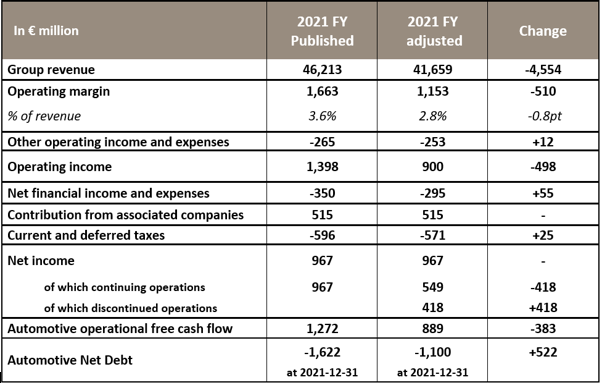

Recordatorio relativo a los impactos de la enajenación de actividades automotrices rusas en los estados financieros:

En mayo de 2022, el Consejo de Administración de Renault Group aprobó por unanimidad la firma de acuerdos para vender el 100% de las acciones de Renault Group en Renault Rusia a la Ciudad de Moscú y su participación del 67.69% en AVTOVAZ a NAMI (Instituto Central de Investigación y Desarrollo de Automóviles y Motores). Además, el acuerdo prevé una opción de compra para Renault Group para recomprar su participación en AVTOVAZ, ejercitable en ciertos períodos durante los próximos 6 años.

Como resultado de estos acuerdos:

- Las actividades rusas se desconsolidaron en los estados financieros de 2022 de Renault Group y se trataron como operaciones discontinuadas según la NIIF 5 con efecto retroactivo desde el 1 de enero de 2022.

- Por lo tanto, los agregados financieros de operaciones continuas para 2022 ya no incluyen las actividades industriales rusas y el año 2021 se ha ajustado en línea con este nuevo ámbito de actividad.

- El resultado de operaciones interrumpidas supone una pérdida de -€2,300 millones de euros en 2022, principalmente por el deterioro del inmovilizado material, intangible y fondo de comercio de AVTOVAZ y Renault Rusia así como por el deterioro de activos específicos en poder de las otras entidades del Grupo y el resultado de las enajenaciones de las entidades rusas vendidas.

- La deuda neta del sector automotriz se redujo en €500 millones de euros, pasando de -€1,600 millones de euros a -€1,100 millones de euros a 31 de diciembre de 2021.

Los ingresos del Grupo alcanzaron los €46,391 millones de euros, un 11.4% más que en 2021. A tipos de cambio constantes4, aumentaron un 12.4% (-1 punto de efecto de tipo de cambio negativo).

Los ingresos del sector automotriz se sitúan en €43,121 millones de euros, un 11.4% más que en 2021. A tipos de cambio constantes5, aumentan un 12.6% (-1.2 puntos de efecto de tipo de cambio negativo relacionado principalmente con la devaluación de la lira turca y el peso argentino).

El efecto volumen se situó en +3.4 puntos gracias al éxito comercial de los vehículos junto con una mayor disponibilidad de componentes EC. Las facturas superaron las ventas debido a los retrasos en la entrega de los vehículos solicitados y facturados a los concesionarios independientes para atender la demanda de sus clientes. Estos retrasos se debieron a las tensiones logísticas de salida a finales de año.

El efecto precio, positivo en +9.7 puntos, refleja la continuación de la política comercial del Grupo, lanzada en el Q3 del 2020, centrada en el valor sobre volumen, así como incrementos de precios para compensar la inflación de costes y una optimización de los descuentos comerciales. Ascendió a +12.1 puntos en el segundo semestre de 2022 después de +7.4 puntos en el primer semestre.

El éxito del Renault Mégane E-TECH Electric lanzado a finales del segundo trimestre de 2022, el Renault Arkana lanzado en el segundo trimestre de 2021, así como el Dacia Jogger lanzado en el primer trimestre de 2022, evidenciaron la renovación y la ofensiva de las marcas Renault y Dacia en el segmento C. Generó en 2022 un efecto mix de producto positivo de +2.8 puntos.

El impacto de las ventas a socios, negativo en -1.4 puntos, se debió principalmente a la disminución de la producción de motores y vehículos diésel para los socios de Renault Group (finalización de los contratos de Master para Opel y Traffic para Fiat a finales de 2021).

El efecto “Otros”, de -1.8 puntos, se debió a una disminución en la contribución de las ventas de la red de Renault Retail Group (RRG) tras las enajenaciones de sucursales y menores ventas de automóviles usados, parcialmente compensado por un buen desempeño en la actividad posventa.

El Grupo registró un margen operativo positivo de €2,595 millones de euros (5.6% de los ingresos) frente a €1,153 millones de euros (2.8% de los ingresos) en 2021 (+€1,442 millones de euros y +2,8 puntos). Mejoró secuencialmente al 6.4 % en el segundo semestre de 2022 frente al 4.7 % en el primer semestre de 2022.

El margen operativo del sector automotriz se situó en €1,402 millones de euros (3.3% de los ingresos del sector automotriz) frente a -€3 millones de euros en 2021 (+3.3 puntos).

El efecto mix/precio/enriquecimiento positivo de +€3,539 millones de euros ilustra el éxito de la política comercial centrada en el valor sobre el volumen. Compensó en gran medida el incremento de costes que ascendió a -€2,288 millones de euros. Esto último se explica principalmente por el impacto de la inflación en las materias primas (-€1,916 millones de euros), en los costes de compras y en los costes de fabricación y logística, a pesar de las continuas ganancias de productividad. El efecto volumen se sitúa en +€199 millones de euros.

La contribución de Mobilize Financial Services (Financiación de Ventas) al margen operativo del Grupo alcanzó los €1,223 millones de euros, €38 millones de euros más que en 2021. Se vio positivamente impactada por impactos no recurrentes en la valoración de los swaps, principalmente por la subida de los tipos de interés en Europa y por el enfoque en los canales de clientes más rentables que generan mayores márgenes.

El descenso del 6.4% del número de nuevos contratos de financiación en el negocio minorista, ligado principalmente a la evolución de las altas del Grupo, ha sido más que compensado por el aumento del 10.4% del importe medio financiado. Así, las nuevas financiaciones aumentaron un 3.3% frente a 2021.

Otros ingresos y gastos operativos fueron negativos en -€379 millones de euros (frente a -€253 millones de euros en 2021) y se explican principalmente por provisiones de reestructuración por -€354 millones de euros y deterioros por -€257 millones de euros relacionados principalmente con una instalación china, parcialmente compensados por enajenaciones de activos (+€202 millones de euros) relacionadas con la venta de varias filiales comerciales del Grupo y sucursales de RRG, en línea con la estrategia anunciada.

Tras tener en cuenta otros ingresos y gastos de explotación, el resultado de explotación del Grupo se sitúa en €2,216 millones de euros frente a 900 millones de euros en 2021 (+€1,316 millones de euros frente a 2021).

Los ingresos y gastos financieros netos ascienden a -€486 millones de euros frente a -€295 millones de euros en 2021. La mayor parte de este deterioro se explica por el impacto contable de la hiperinflación en Argentina a pesar de la disminución de los intereses financieros sobre la deuda neta.

La contribución de las empresas asociadas ascendió a €423 millones de euros en comparación con los €515 millones de euros en 2021. Esto incluye €526 millones de euros relacionados con la contribución de Nissan, que compensó con creces la contribución negativa de otras asociadas (-€103 millones de euros), especialmente en relación con el deterioro de las acciones de Renault Nissan Bank en Rusia.

Los impuestos corrientes y diferidos representaron un cargo de -€533 millones de euros en comparación con un cargo de -€571 millones de euros en 2021. El aumento vinculado a la mejora de los ingresos antes de impuestos fue más que compensado por las singularidades netas interanuales.

El resultado neto de operaciones continuas fue de €1,620 millones de euros —€1,071 millones de euros más que en 2021. El resultado neto de operaciones continuas, participación del Grupo, fue de €1,650 millones de euros (o €6.07 euros por acción).

El resultado neto de las operaciones interrumpidas asciende a -€2.320 millones de euros debido al ajuste no monetario relacionado con las enajenaciones de las actividades industriales rusas. Así, el beneficio neto fue de -€700 millones de euros y el beneficio neto, participación del Grupo, fue de -€338 millones de euros (o -€1,24 millones de euros por acción).

El flujo de caja del negocio del sector automotriz alcanzó los €4,818 millones de euros, €519 millones de euros más que en 2021 (incluidos €800 millones de euros del dividendo de Mobilize Financial Services frente a €1,000 millones de euros en 2021). Este flujo de caja cubrió en gran medida las inversiones materiales e intangibles antes de las enajenaciones de activos que ascendieron a €2,500 millones de euros (€2,100 millones de euros netos de enajenaciones) y los gastos de reestructuración (€590 millones de euros).

Excluyendo el impacto de las enajenaciones de activos, el CAPEX e I+D neto del Grupo asciende a €3,451 millones de euros en 2022 (7.4% de los ingresos) estable frente a 2021 (€3,579 millones de euros y 8.6% de los ingresos).

El flujo de caja libre operativo del sector automotriz6 fue positivo con +€2,119 millones de euros teniendo en cuenta una variación positiva en los requisitos de capital circulante de +€7 millones de euros.

Al 31 de diciembre de 2022, los inventarios totales de vehículos nuevos (incluida la red de concesionarios independientes) representaron 480,000 vehículos en comparación con 336,000 a finales de diciembre de 2021. Este aumento se explica por mayores inventarios de concesionarios independientes, en particular debido a las tensiones logísticas de salida a fin de año. Este nivel de inventarios debe ponerse en perspectiva con el nivel récord del libro de pedidos.

La posición financiera del sector automotriz ahora es positiva con +€549 millones de euros a 31 de diciembre de 2022 en comparación con -€1,100 millones de euros ajustados de las operaciones de AVTOVAZ y Renault Rusia a 31 de diciembre de 2021, una mejora de €1,600 millones de euros.

En 2022, Renault Group realizó un reembolso anticipado de €1,000 millones de euros y reembolsó €1,000 millones de euros por el reembolso anual obligatorio del préstamo de un grupo bancario que se beneficia de la garantía del Estado francés (PGE). Como se anunció, la totalidad del préstamo se reembolsará a finales de 2023 a más tardar.

En 2022, Renault S.A. emitió 2 bonos Samurai:

- C. Bono Samurai de €560 millones de euros (¥80,700 millones de yenes), el 24 de junio de 2022, vencimiento a 3 años con un cupón del 3.50%;

- C. Bonos minoristas Samurai de €1,400 millones de euros (¥210,000 millones de yenes), el 22 de diciembre de 2022, vencimiento en diciembre de 2026 con un cupón del 2.80%. Esta transacción representa la primera emisión de bonos minoristas de Renault Group dirigida a particulares y se erige como la segunda oferta pública más grande de bonos Samurai para particulares.

La reserva de liquidez a finales de 2022 se situó en un nivel elevado de €17,700 millones de euros, un aumento de €1,000 millones de euros en comparación con el 31 de diciembre de 2021.

Como se anunció durante su Día del Mercado de Capitales el 8 de noviembre de 2022, Renault Group está dispuesto a compartir la creación de valor con sus partes interesadas a través de un plan de participación de los empleados y mediante el restablecimiento de un dividendo.

Plan de acciones de Renaulution

Renault Group ha comenzado a tomar medidas para aumentar la participación de los empleados en su capital, para alcanzar el 10% en 2030.

Más de 95,000 empleados se beneficiaron de 6 acciones gratuitas. Entre ellos, más de 40,000 también suscribieron acciones a un precio preferente de €22.02 euros por acción.

En total, con cerca de €2.7 millones de acciones adicionales en poder de los empleados, la operación del Plan de acciones Renaulution, representa el 0.9% del capital de Renault Group y los empleados poseen alrededor del 4.7% del capital tras la operación.

Dividendo

El dividendo propuesto para el ejercicio 2022 es de €0.25 por acción. Se pagaría íntegramente en efectivo y se someterá a aprobación en la Asamblea General Anual del 11 de mayo de 2023. La fecha ex-dividendo está prevista para el 17 de mayo de 2023 y la fecha de pago el 19 de mayo de 2023.

Tal como se anunció durante su Capital Market Day, la política de dividendos crecerá gradualmente, de manera disciplinada, hasta un índice de pago del 35% de la utilidad neta consolidada del Grupo –participación de la matriz, en el mediano plazo. Para ello, el Grupo debe lograr su primera prioridad: volver a una calificación de “grado de inversión”.

Perspectivas financieras para el año fiscal 2023

En un entorno aún desafiante, el Grupo tiene como objetivo mejorar su desempeño en 2023 con:

- un margen operativo del Grupo superior o igual al 6%.

- un flujo de caja libre operativo del sector automotriz superior o igual a €2,000 millones de euros.

Resultados consolidados de Renault Group

Ajustes de actividades de AVTOVAZ y Renault Rusia en 2021

Información adicional

Los estados financieros consolidados de Renault Group y las cuentas sociales de Renault S.A. a 31 de diciembre de 2022 fueron aprobados por el Consejo de Administración el 15 de febrero de 2023.

Los auditores de cuentas del Grupo han realizado una auditoría de estas cuentas anuales y su informe se emitirá próximamente.

El informe de resultados, con un análisis completo de los resultados financieros de 2022, incluidas las cuentas financieras resumidas, está disponible en www.renaultgroup.com en la sección "Finanzas".

Conferencia de resultados financieros de 2022

Enlace para ver la conferencia: events.renaultgroup.com/es/

[1]Los resultados presentados se relacionan con operaciones continuas (excluyendo Avtovaz y Renault Rusia cuyas enajenaciones se anunciaron el 16 de mayo de 2022).

[2]Toneladas de CO2 eq/vh. @150 000 km, Renault, Dacia, Alpine, Renault Korea Motors.

[3]Gama E-Tech: vehículos eléctricos e híbridos.

[4]Para analizar la variación de los ingresos consolidados a tipos de cambio constantes, Renault Group recalcula los ingresos del período actual aplicando tipos de cambio medios del período anterior.

[5]Para analizar la variación de los ingresos consolidados a tipos de cambio constantes, Renault Group recalcula los ingresos del período actual aplicando tipos de cambio medios del período anterior.

[6]Flujo de caja libre operativo automotriz: flujo de caja después de intereses e impuestos (excluidos los dividendos recibidos de sociedades cotizadas) menos inversiones tangibles e intangibles netas de enajenaciones +/- cambio en el requisito de capital de trabajo.

***

Sobre Renault Group

Renault Group está a la vanguardia de una movilidad que se reinventa. Fortalecido por su alianza con Nissan y Mitsubishi Motors, y su experiencia única en electrificación, Renault Group comprende 4 marcas complementarias -Renault, Dacia, Alpine y Mobilize- que ofrecen soluciones de movilidad sostenibles e innovadoras a sus clientes. Implantado en más de 130 países, el Grupo ha vendido 2.7 millones de vehículos en 2021. Emplea a cerca de 111,000 personas que encarnan su propósito cada día, para que la movilidad acerque a las personas. Dispuesto a perseguir los retos tanto en la carretera como en la competición, Renault Group se compromete a una transformación ambiciosa que genere valor. Ésta se centra en el desarrollo de nuevas tecnologías y servicios, y en una nueva gama de vehículos aún más competitivos, equilibrados y electrificados. En línea con los retos medioambientales, la ambición del Grupo es lograr la neutralidad en carbono en Europa para 2040.

Renault contacto de prensa

Nuria Rapalo